SCPI : à qui confier son épargne en pleine inflation ?

Alors que l’inflation explose, pas facile de savoir où placer votre épargne pour lui éviter de s’éroder… Les SCPI peuvent constituer une solution adaptée, à condition de bien choisir votre société de gestion.

SCPI : 3 leviers pour dynamiser votre épargne

Après avoir fait preuve de leur résilience pendant la crise sanitaire avec un taux de distribution moyen sur l’année 2021 de 4,45 %1, les SCPI (Sociétés civiles de placement immobilier) pourraient aujourd’hui constituer une solution intéressante face à l’inflation et à la baisse du pouvoir d’achat des ménages.

Une SCPI est une société regroupant des milliers d’épargnants et détenant des immeubles qu’elle gère. L’intérêt pour vous d’investir en SCPI ? Citons notamment la mutualisation des risques, la constitution d’un patrimoine immobilier diversifié avec un ticket d’entrée relativement faible et la délégation de la gestion à une société professionnelle en contrepartie de frais de gestion.

D’où provient la performance potentielle que vous pouvez tirer de ce placement ? De trois leviers distincts. Premièrement, la SCPI encaisse des loyers et les restitue aux épargnants sous forme de dividendes potentiels réguliers. Deuxièmement, la SCPI peut vous verser d’éventuelles plus-values lorsqu’elle revend un immeuble pour faire vivre son patrimoine. Enfin, la SCPI peut être amenée à revaloriser son prix de part si son patrimoine immobilier s’apprécie, cristallisant ainsi dans votre poche la hausse de valeur. Notons que le versement de dividendes, de plus-values ou la revalorisation du prix de part ne sont pas garantis, et que ce placement comporte un risque de perte en capital.

Chaque société de gestion de SCPI a sa propre approche : certaines optent pour un patrimoine très diversifié tandis que d’autres se spécialisent sur un secteur (logistique, santé…), certaines n’investissent qu’en France, d’autres misent sur l’étranger, etc. La performance de la SCPI dépend en partie de ces choix. Toutes les SCPI ne suivent pas non plus la même ligne concernant les augmentations de prix de part.

Le choix d'une stratégie opportuniste

Or dans le contexte actuel, seul un placement capable de battre l’inflation permet d’essayer de préserver votre pouvoir d’achat. C’est l’ambition du groupe CORUM. Notre enjeu depuis l’origine : placer le curseur risque/performance au meilleur niveau possible.

C’est dans cette perspective que se développent les trois SCPI distribuées par CORUM L’Épargne. Lancée en 2011, la SCPI CORUM Origin a été la première SCPI du marché à investir hors de France. Elle détient 150 immeubles répartis dans 13 pays de la zone euro. Très diversifiée géographiquement, la SCPI CORUM XL déploie depuis 2017 sa stratégie dans 12 pays, dans et hors zone euro, y compris au Canada. Elle tire parti du cours des devises, et en particulier du taux de change de la livre sterling puisque 50 % du patrimoine est situé en Grande Bretagne. Enfin, la SCPI CORUM Eurion lancée en 2020 investit en zone euro, sur des emplacements particulièrement prisés. Elle dispose du label ISR.

La démarche de CORUM pour tenter de générer de la performance ? Sa stratégie opportuniste qui vise à acquérir les immeubles pour leurs qualités intrinsèques, sans tenir compte des tendances mais en anticipant les mouvements de marché. CORUM mise aussi sur la diversification sectorielle et géographique, avec un patrimoine situé dans et hors zone euro, et même outre-Atlantique. Enfin, CORUM ne sélectionne que des locataires particulièrement solides.

Une performance qui devrait battre l'inflation

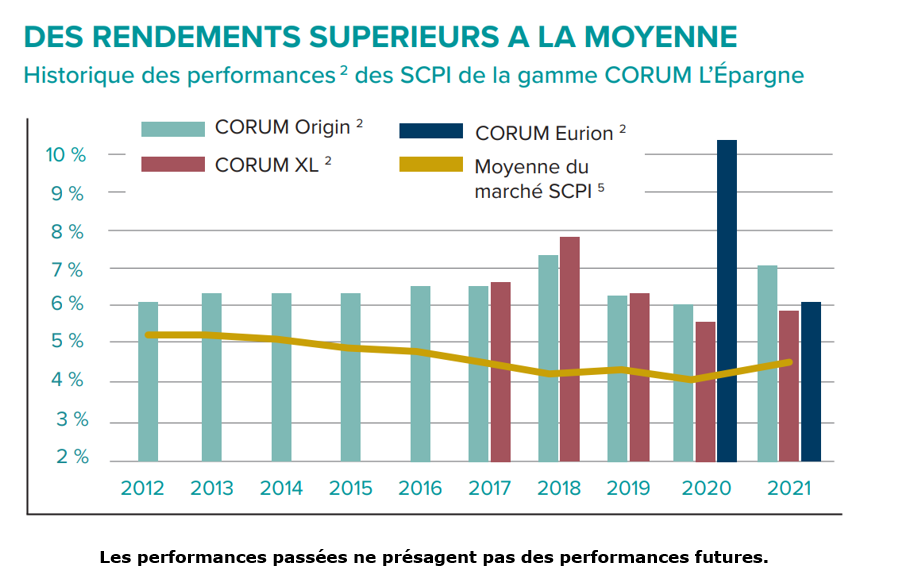

Cette politique opportuniste porte ses fruits puisque les SCPI CORUM ont toujours atteint, voire dépassé, leurs objectifs de performance.

En 2021, la SCPI CORUM Origin servait encore un rendement2 de 7,03%3 pour un objectif de 6%3 et un TRI4 de 6,60%3 sur 10 ans.

CORUM XL présentait un rendement2 de 5,84%3 pour un objectif de 5%3 et un objectif de TRI4 sur 10 ans de 10%3

CORUM Eurion affichait un rendement de 6,12%3 pour un objectif de rendement annuel2 et à 10 ans4 de 4,5%3.

Rappelons que ces chiffres ne présagent pas des performances futures, que la distribution de dividendes n’est pas garantie et qu’il existe un risque de perte en capital. Mais au chapitre des bonnes nouvelles, chacune des trois SCPI CORUM a également annoncé au deuxième trimestre 2022 une augmentation de son prix de part :

- +4,1% pour CORUM Origin qui signe là sa septième hausse en dix ans (+13,5% au total),

- +3,2% pour CORUM XL dont c’est la seconde hausse en 5 ans (+5,4% au total),

- +5,4% pour CORUM Eurion un an jour pour jour après une première hausse de 2% (soit déjà +7,5% depuis son lancement en 2020).

Un constat simple : en additionnant la revalorisation du prix de part aux loyers potentiels et aux plus-values reversées, il apparaît que la performance réelle de chacune des SCPI CORUM supplante l’inflation…

Choisir une société de gestion aguerrie

Au-delà des chiffres, les valeurs et l’expérience de la société de gestion font la différence. Depuis son arrivée sur le marché de l’épargne immobilière il y a dix ans, le groupe CORUM, acteur indépendant, bouscule le monde des SCPI avec des innovations reprises depuis par la concurrence. CORUM L’Épargne, la société qui distribue les produits de la gamme, a fait de l’accompagnement, de la transparence et de l’accessibilité de ses solutions un engagement fort. Les clients sont suivis par un conseiller dédié, disponible et nous vous expliquons clairement comment votre argent est investi et communiquons avec vous de façon simple, didactique et régulière. Enfin, investir en SCPI CORUM est possible dès 195 euros frais et commissions de souscription inclus (prix de souscription uniquement de la SCPI CORUM XL). Le plan d’épargne immobilier de CORUM L’Épargne permet en outre de se constituer une épargne progressive sans y penser, au montant et à la fréquence choisis, à partir de 50 € par mois et l’acquisition d’au moins une part.

Plus de 100 000 clients font déjà confiance au groupe CORUM. Un groupe qui préfère, quand il le faut, limiter la collecte – et donc freiner son expansion – plutôt que de diluer vos souscriptions et voir baisser vos performances… C’est aussi cela, s’engager pour votre épargne et soutenir votre pouvoir d’achat !

CSJ DANS TOUT ÇA !

CSJ vous fait profiter d’un contact privilégié avec Matthieu Louis‑Ros responsable de l’animation commerciale.

Précaution avant d'investir

Acheter des parts de SCPI est un investissement immobilier long terme dont la liquidité est limitée. Nous vous recommandons une durée de placement de 10 ans. Ce placement comporte des risques dont la perte en capital. De plus, les revenus ne sont pas garantis et dépendront de l’évolution du marché immobilier et du cours des devises. CORUM Asset Management ne garantit pas le rachat de vos parts. Les performances passées ne préjugent pas des performances futures.

(1) Source : Aspim, « Les fonds immobiliers grand public 2021 », avril 2022

(2) Rendement : taux de distribution, défini comme le dividende brut, avant prélèvements français et étrangers (payés par le fonds pour le compte de l’associé), versé au titre de l’année N (y compris les acomptes exceptionnels et quote-part de plus-values distribuées, soit 1,25 % pour CORUM Origin et 0,10 % pour CORUM XL en 2021) divisé par le prix de souscription au 1er janvier de l’année N de la part. Cet indicateur permet de mesurer la performance financière annuelle d’une SCPI.

(3) Nets de frais de souscription et de gestion.

(4) Taux de rentabilité interne (TRI) : mesure la rentabilité de l’investissement sur une période donnée. Il tient compte de l’évolution de la valeur de la part, des dividendes distribués sur la période ainsi que des frais de souscription et de gestion supportés par l’investisseur.

(5) Source : Institut de l’Epargne Immobilière et Foncière (IEIF)

Mentions légales

CORUM L’Épargne, SAS au capital social de 101 304,09 €, RCS Paris n° 851 245 183, siège social situé 1 rue Euler 75008 Paris, inscrite auprès de l’ORIAS sous le numéro 20002932 (www.orias.fr) en ses qualités de conseiller en investissements financiers, membre de la CNCIF, chambre agréée par l’AMF, de mandataire en opérations de banque et services de paiement, de mandataire d’intermédiaire d’assurance et d’agent général d’assurance sous le contrôle de l’ACPR, 4, place de Budapest CS 92459 75436 Paris Cedex 9.

Les SCPI CORUM Origin, visa SCPI n°12-17 de l’AMF du 24 juillet 2012, CORUM XL, visa SCPI n°19-10 de l’AMF du 28 mai 2019, et CORUM Eurion, visa SCPI n°20-04 de l’AMF du 21 janvier 2020, sont gérées par CORUM Asset Management, société de gestion de portefeuille, SAS au capital social de 600 000 €, RCS PARIS n° 531 636 546. Siège social 1 rue Euler 75008 Paris. Agrément AMF GP-11000012 du 14 avril 2011.